Μαρία Κοτζακόλιου, Κυριακή 22 Μαρτίου 2020

Ο κλάδος της ανθοκομίας (παραγωγής, εμπορίας και λιανικής πώλησης),πλήττεται ανεπανόρθωτα τις τελευταίες δύο εβδομάδες και θα πλήττεται και τους επόμενους μήνες, στην καλύτερη περίοδο ανοιξιάτικης ανθοπαραγωγής.

Ο κλάδος της ανθοκομίας (παραγωγής, εμπορίας και λιανικής πώλησης),πλήττεται ανεπανόρθωτα τις τελευταίες δύο εβδομάδες και θα πλήττεται και τους επόμενους μήνες, στην καλύτερη περίοδο ανοιξιάτικης ανθοπαραγωγής.

Σε αυτές τις δύσκολες στιγμές που περνάμε, στεκόμαστε όρθιοι και ενωμένοι. Αυτό είναι το μήνυμα που περνά ο κλάδος σε όλους τους πολίτες.

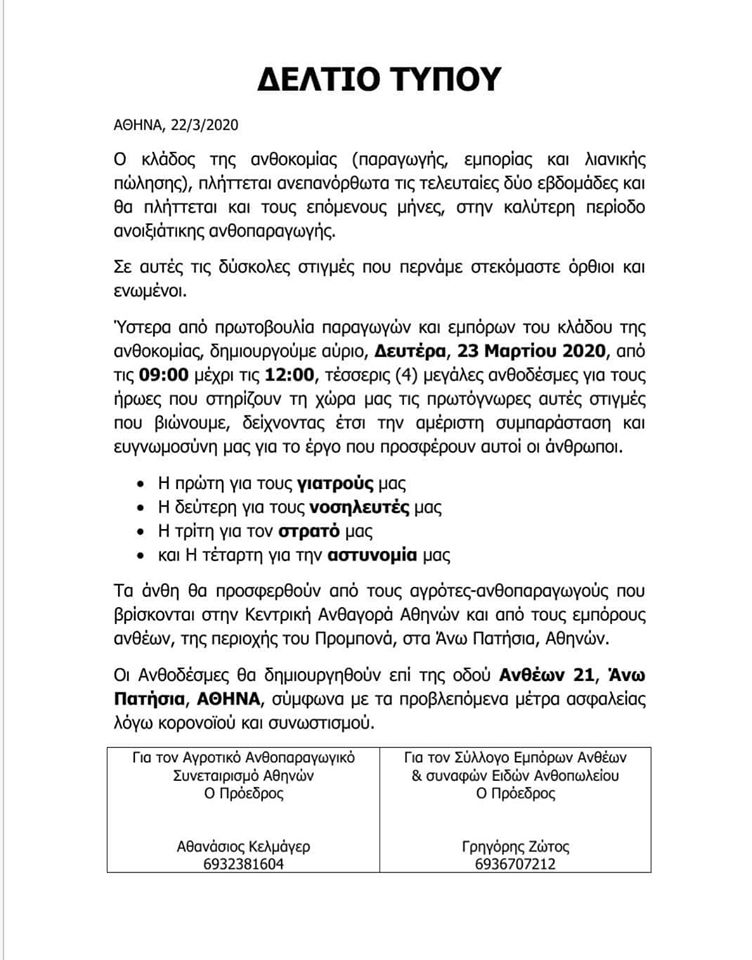

Ύστερα από πρωτοβουλία παραγωγών και εμπόρων του κλάδου της ανθοκομίας, θα δημιουργηθούν, αύριο Δευτέρα 23 Μαρτίου 2020, από τις 9:00 έως τις 12:00, τέσσερις (4) μεγάλες ανθοδέσμες, για τους ήρωες που στηρίζουν τη χώρα μας, τις πρωτόγνωρες αυτές στιγμές που βιώνουμε, δείχνοντας έτσι την αμέριστη συμπαράσταση και ευγνωμοσύνη τους, για το έργο που προσφέρουν αυτοί οι άνθρωποι.

Η πρώτη για τους γιατρούς μας

Η δεύτερη για τους νοσηλευτές μας

Η τρίτη για τον στρατό μας

Η τέταρτη για την αστυνομία μας

Τα άνθη θα προσφερθούν από τους αγρότες – ανθοπαραγωγούς που βρίσκονται στην Κεντρική Ανθαγορά Αθηνών και από τους εμπόρους άνθεων, της περιοχής του Προμπονά, στα Άνω Πατήσια Αθηνών.

Οι ανθοδέσμες θα δημιουργηθούν και θα παραδοθούν, σύμφωνα με τα προβλεπόμενα μέτρα ασφαλείας λόγω κορωνοϊού.

Οι ενέργειες αυτές είναι σε συνεργασία του Αγροτικού Ανθοπαραγωγικού Συνεταιρισμού Αθηνών και του Συλλόγου Εμπόρων Ανθέων & συναφών Ειδών Ανθοπωλείου.

Ευχαριστώ τον κ. Κελμάγερ για την διάθεση των φωτογραφιών.

Αύριο Δευτέρα 23/03/2020 η Κεντρική Ανθαγορα Αθηνών θα είναι ανοιχτή από :

06:00 πμ- 09:00 πμ.

Από τις 09:00πμ -12:00 μ με την συμμετοχή του Συλλόγου Εμπόρων Ανθέων δημιουργούμε την μεγαλύτερη ανθοδέσμη για τους ήρωες με τις λευκές φόρμες ,τον στρατό και την αστυνομία μας!

Σας ευχαριστούμε.

.

Από την χθεσινή 2η ανοιχτή συνάντηση του Διοικητικού Συμβουλίου της Κεντρικής Ανθαγορας Αθηνών με τα μέλη του Συλλόγου Εμπόρων Ανθέων. Η ανησυχία και ο προβληματισμός χαραγμένη στα πρόσωπα !

Συνεχίζουμε την δωρεάν προσφορά λουλουδιών…Οι φωτογραφίες είναι από το ΑΤ Άνω Πατησίων και από μονάδες φροντίδας ηλικιωμένων.

Με ευγνωμοσύνη και σεβασμό σε όσα μας προσφέρουν και πρόσφεραν!

Μια ευχάριστη έκπληξη μας επιφύλασσε σήμερα ο Θανάσης Κελμάγερ, Πρόεδρος του Αγροτικού Ανθοκομικού Συνεταιρισμού Αθηνών και της #ΑνθαγοράΑθηνών προσέφερε σε όλους τους υπαλλήλους μας ελληνικά άνθη και φυσικά η Διοίκηση του ΕΛΓΟ – ΔΗΜΗΤΡΑ το λιγότερο που μπορούσε να κάνει ήταν να τον ευχαριστήσει.

Mε τα ανθοπωλεία και την Κεντρική Ανθαγορά Αθηνών να είναι πλέον κλειστή και κάθε είδους κοινωνικές εκδηλώσεις να έχουν σταματήσει σε όλη τη χώρα ο κλάδος των ανθοπαραγωγών είναι ένας απ’ αυτούς που έχουν πληγεί περισσότερο από όλα τα πρόσφατα περιοριστικά μέτρα με δεδομένο και πως όλα τα οικονομικά μέτρα που έχουν εξαγγελθεί έχουν μικρή ή καθόλου εφαρμογή σε αγρότες που έχουν ανοιχτά τα θερμοκήπια τους, αλλά όμως καθημερινά είναι αναγκασμένοι να πετούν τα προϊόντα τους και ψάχνουν τρόπους να μην σταματήσουν την παραγωγή.

Χθες ξεκινήσαν την δωρεάν διανομή λουλουδιών από την Κεντρική Ανθαγορά Αθηνών μια πρωτοβουλία του συλλόγου όχι μόνο για να φτιάξουν την διάθεση των συνανθρώπων μας άλλα και να να αναδείξουν τα προβλήματα της υπαίθρου .Δώρισαν λουλούδια στους υπαλλήλους του Υπουργείου Αγροτικής Ανάπτυξης.και όχι μόνο παρέδωσαν άνθη και και ανθοδέσμες ακόμα και σε αστυνομικά τμήματα και σε οίκους ευγηρίας.

Συνάντηση των μελών του Συλλόγου εμπόρων Ανθέων κ Συναφών με το Δ.Σ. της Κεντρικής Ανθαγορας Αθηνών στην αλάνα του γηπέδου της Ριζούπολης με μοναδικό θέμα την ολοκληρωτική καταστροφή του Κλάδου.

Όχι δεν είναι στην Ολλανδία.

Το κτήμα βρίσκεται στο Μενίδι !!!!

Από την Σημερινή επίσκεψη του Προέδρου του Αγροτικού Ανθοπαραγωγικού Συνεταιρισμού Αθηνών «Κεντρική Ανθαγορά Αθηνών” (ΑΑΣΑ-ΚΑΑ), Α.Κελμάγερ σε κτήματα συναδέλφων του συνεταιρισμού .

Η Χαριστική βολή στον κλάδο !!!

Maria Kotzakoliou, March 19, 2020

Through March and the flowers have a field day. I do not believe that there is man who does not love them, despite allergies that occasionally create.

But spring is !!!

Flowers to express feelings of love, support, congratulations, sympathy or just to give color to your space and feel nice.

Flowers, therefore, the flower production and florists are the ones who felt the crisis of epidemic earlier than everyone.

Such production, so imports, so prepare for Easter, May Day, Mother’s Day, weddings and christenings are driven in the bin. Just like that.

You can not keep for a long time the flowers and now there is nobody to buy them. Fear, the imprisonment, the agony health leave no luxuries … by many.

Talking with Mr. Thanasis Kelmager (Thanos Kelmayer), producer of floricultural products, President of the Agricultural Cooperative florist Athens and President of the Board Central Anthagoras Athens , enabled me to form a picture of what now facing the industry. And the description was not the most vivid colors, as the colors of the flowers.

The industry, like many others, is faced with huge financial disaster. Closed stores, unsold products, fields full of flowers that will fade away, running costs.

Nevertheless, I spoke with an optimistic man, who tries to galvanize his colleagues and to give color to the lives of others.

Rather than remain unsold products and brought the bucket, was distributed to departments and agencies of Athens.

Flowers at the entrance of the Ministry of Agriculture to give color to the depths square and perhaps a move to remind the industry and its problems to Mr. Voridis, in my view at Evangelismos Hospital for animation of doctors and nurses, a police station, a nursing home to be lost in the color look older. Similar actions will be done at other institutions and supermarkets, to enhance workers’ psychology. Who does not rejoice when the offer ;; flowers !!!

Here are photos with beautiful colors and flowers !!!

And no, it is from Holland. It is one property in Menidi!

I thank Mr. Thanasis Kelmager for placing photos.

Συνάντηση των μελών του Συλλόγου εμπόρων Ανθέων κ Συναφών με το Δ.Σ. της Κεντρικής Ανθαγορας Αθηνών στην αλάνα του γηπέδου της Ριζούπολης με μοναδικό θέμα την ολοκληρωτική καταστροφή του Κλάδου.

Ξεκινήσαμε την δωρεάν διανομή λουλουδιών από τους συνεργάτες μας…Τους υπαλλήλους του Υπουργείου Αγροτικής Ανάπτυξης.